こんにちは、ファイナンシャルプランナーの鉄人です。

「僕には確定申告など関係ない!!」

と思っているそこの会社勤めのお方!

実は、関係あります、会社勤めでも確定申告をすることで税金を取り戻す方法があります。

医療費(入院・通院・手術・投薬など)として支払ったお金は、医療費控除により所得控除の対象となります。

また、平成29年1月1日から導入されているセルフメディケーション税制により、医療費控除の敷居がガクーーーンと低くなっていますので、大きな病気をしていない人でも必見の制度になりました。

|

医療費控除を知らないとどうなる? ⇒税金を払い過ぎる可能性がある! |

医療費控除の説明の前に・・・

医療費控除は所得控除の一種です。

の話の前に、

所得控除ってなんやねん!

って人が多いと思うので、まずはそのお話から。

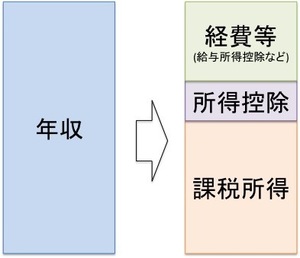

所得控除は「支払うべき税金の計算をする際に所得から差し引かれる金額」のことです。

医療費控除以外では、扶養控除、基礎控除、社会保険料控除、生命保険料控除などがあります。

会社勤めの方の場合は、これらの所得控除は年末調整で適用される場合が多く、聞き覚えのある言葉だと思います。

年末調整で何が起こっているかというと↓こんな感じです。

この課税所得ってやつの金額から、支払うべき所得税や住民税が決まっているんですね。

つまり課税所得が多い人は納税額が増えると言えます。

話を戻しましょう。

所得控除の中には、

- 年末調整で自動的に適用される所得控除

- 自身で確定申告をしないと適用されない所得控除

の2種類があり、 医療費控除は後者に該当します。

すなわち確定申告をしないと、払った医療費に対しても課税されてしまうと言うことです。

年末調整か〜ら〜の〜、確定申告!をしてあげると↓こんな感じです。

課税所得がさらに小さくなりましたね。

つまり、きちんと医療費控除を適用している人は

所得控除額が大きい

=課税所得が小さい

=支払う税金が縮小される

ということになります。

医療費控除の金銭的なサイズ感

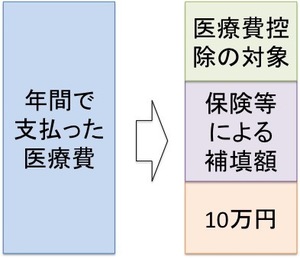

1年間の医療費の額が、あるラインを超えると所得控除の対象となる。

これが医療費控除です。

ということは、あるラインはどの程度なのか大まかなサイズ感を知っておくことが第一歩ですね。

ざっくりと結論を言うと年間で10万円以上支払うと医療費控除の対象です。

国税庁のHPでは以下の通り述べられています。

医療費控除の金額は、次の式で計算した金額(最高200万円)です。

(実際に支払った医療費の合計額ー(1)の金額)ー(2)の金額

(1)保険料などで補填される金額(例)生命保険契約などで支給される入院費給付金や健康保険などで支給される高額療養費・家族療養費・出産育児一時金など(注)保険金などで補填される金額は、その給付の目的となった医療費の金額を限度として差し引きますので、引ききれない金額が生じた場合であっても他の医療費からは差し引きません。(2)10万円<引用元:国税庁>

相変わらず国のHPは字が多くて難しいですね。w

絵で概要を示すと↓こうです。

▶︎保険金など全くもらってない人

⇒年間で支払った医療費が10万円を超えていれば医療費控除!

▶︎保険金をもらった人

⇒年間で支払った医療費から保険金額を引いた額が10万円以上あれば医療費控除!

ぐらいに覚えておくといいでしょう♪

※控除額の上限は200万円です。

医療費控除の概要

医療費控除の特徴を押さえておくことも必須です。

確定申告しないと適用されない!

まず、最初のポイントです。

医療費控除は確定申告をしてはじめて適用されます。

中には「年末調整=確定申告と同じ」だと思っている人がいますが、違います。

医療費の自腹が10万円を超えたら確定申告をする!

まずはこれを頭に入れましょう。

医療費控除の対象とならないもの

医療費控除の対象になりそうな感じがするけど、実はならないものの代表を以下に列挙しておきます。

より詳細に確認したい方はコチラから。

▼医療費控除の対象にならないものたち

| ①年末時点での未払金 ②美容整形の費用 ③病気予防、健康増進などのための医薬品代や健康食品代※風邪を治療するための薬などは医療費控除の対象となります。 ④疲れを癒す目的のマッサージ代※治療目的のマッサージ代やはり師、きゅう師による施術代医療費控除の対象となります。 ⑤差額ベッド代(入院時に個室等の選択でかかる費用)※入院費は医療費控除の対象となります。 ⑥メガネ代、コンタクトレンズ代 ⑦通院のための自家用車のガソリン代、電車やバスで通院ができるにも関わらず、タクシーで通院した場合など※出産時など、公共交通機関の利用が困難な場合は医療費控除の対象となります。 ⑧人間ドックや健康診断の費用※人間ドックや健康診断の結果、重大な疾病が見つかり、なおかつ治療を受けた場合には医療費控除の対象となります。 |

要は、

本当に必要な治療を受けている場合には控除の対象となりますよ!

って感じですね。

病院に行くからって大義名分を掲げ、無闇ににタクシー使っても医療費控除の対象にはなりませんのでご注意を!笑

平成29年から導入!セルフメディケーション税制!

今年から新たに導入された制度です。

「医療費控除の特例」、「スイッチOTC薬の所得控除」など呼ばれ方は様々です。

医療費控除とセルフメディケーション税制は選択適用でどちらか片方のみを受けることができます。

ちなみに、「セルフメディケーション」の意味は自己治療、自主服薬のことです。

セルフメディケーション(Self-medication、自己治療、自主服薬)とは、市民自身にて傷病・症候を判断し、医療製品を使用すること。自分自身で健康を管理し、あるいは疾病を治療するセルフケアの一つである。<引用:Wikipediaより>

どんな制度?

国税庁のHPでは以下のように書かれています。

平成29年1月1日から平成33年12月31日までの間に自己又は自己と生計を一にする配偶者やその他の親族の特定一般用医薬品等購入費を支払った場合において、その年中に健康の保持増進及び疾病の予防への取組として一定の健康診査や予防接種などを行っているときには、選択により、その年中の特定一般用医薬品等購入費の合計額(保険金等により補填される部分の金額を除きます。)のうち、1万2千円を超える部分の金額(8万8千円を限度)を控除額とするセルフメディケーション税制(特定一般用医薬品等購入費を支払った場合の医療費控除の特例)が創設されています。

また難しいですね、なにしろ国のHPは文字が多い!笑

解説していきましょう、ポイントは3つ!

-

制度自体の期間が決まっている

-

健康の保持増進及び疾病の予防への取組(一定の取組)をしてるかどうか

-

対象の医薬品の購入にどれだけ費用が発生したか

ポイント①:制度自体の期間が決まっている

このセルフメディケーション税制が適用される期間ですが、引用文にも記載されている通りで、平成29年1月1日〜平成33年12月31日までの期間限定となっています。

所得控除の適用を受ける場合は、確定申告が必要となるので1月1日〜12月31日までに対象となる医薬品を購入した費用で計算を行います。

この期間に自分及び生計を一にする配偶者やその他親族のために対象の医薬品を購入し、一定額以上の費用が発生した場合に所得控除の対象となります。

つまり家族のための医薬品も対象になるってことです。

ポイント②:一定の取組を行なっているかどうか

ここでいう一定の取組の代表的なものに、以下のものが該当します。

-

インフルエンザの予防接種

-

市町村が行うがん検診

-

会社の健康診断、人間ドック

-

健保、国保の健康審査

など

※詳細はコチラ(厚生労働省HP)

!注意事項!

|

自営業の方だと、健康診断などは個人での全額自己負担になるかと思います。 全額自己負担(=任意)で受けた健康診査の場合は一定の取組には含まれません。

しかし、インフルエンザの予防接種については全額自己負担でも一定の取組に含まれます。 ※厚生労働省に電話して確認済みです。笑 |

これら一定の取組のうち、どれか一つを行なっていることがセルフメディケーション税制を受けるための条件となります。

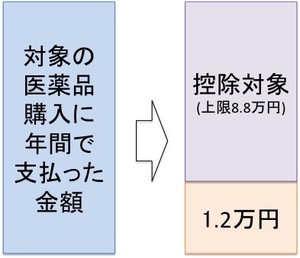

ポイント③:対象の医薬品の購入にどれだけ費用が発生したか

年間で12,000円を超えた支払額については、控除の対象となります。(上限88,000円)

対象の医薬品はかなり日常的に使う機会が多いものも含まれます。

例えばロキソニンやバファリン、風邪薬、胃腸薬、肉体疲労時に使用する湿布や塗り薬、水虫の薬など多岐にわたっています。

詳細はコチラ

湿布とか塗り薬って、スポーツしてるお子さんがいる家庭やお年寄りと一緒に住んでいる家庭なら定期的に発生する費用ではないでしょうか。

そう考えると、大きな病気してなくても所得控除として節税できるかもしれないんですよね。

知っているか知らないかだけですホント。

これはあくまで僕のイメージですが、

「そんぐらいでわざわざ病院来るな!w」

って言いたくなる、軽度の治療をするための薬がセルフメディケーション税制の対象になっている感じです。

まとめ

- 会社勤めでも確定申告をすれば節税できる可能性がある。

- 適切な確定申告を行なって所得控除が多くなる(=課税所得が減る)と税額負担が軽減される。

- 保険金の受け取りがなく、医療費が総額10万円を超えていれば医療費控除できるかも?

- 保険金の受け取りがあっても、医療費から受理した保険金額を引いた額が10万円を超えていれば医療費控除できるかも?

- 日常的に使う医薬品はセルフメディケーション税制の対象となる。年間で1.2万円を超えると控除の対処となるよ!(H.29.1.1〜H33.12.31の期間限定)

最後に、、、

対象となる医薬品を購入した場合の領収書は捨てないようにっ!

ほなほな